Украинских беженцев за границей могут заставить платить налоги дважды: кто в зоне риска

Война продолжается. Многие украинцы вынуждены оставаться за границей. Как следствие, большинство из них могут стать налоговыми резидентами других стран и столкнуться с проблемой двойного налогообложения, то есть налогообложения дохода в Украине и стране их нынешнего пребывания. Эта проблема станет актуальной уже в 2023 году, когда нужно будет отчитываться о доходах за 2022 год и платить с них налоги.

Ситуация с двойным налоговым резидентством может возникнуть из-за пребывания в другой стране более 183 дней в течение года. Рубеж в 183 дня уже перешли многие украинцы.

Как возникает двойное налогообложение

Само явление двойного налогообложения теоретически не должно возникать, если между Украиной и страной нынешнего пребывания человека заключен специальный международный договор — конвенция об избежании двойного налогообложения. Последняя предусматривает механизмы, позволяющие фактически устранить двойное налогообложение — либо через освобождение дохода от налогообложения в определенной стране, либо через "налоговый кредит", то есть предоставление возможности налогоплательщику зачислить уплаченные в одной стране налоги против налогов, которые необходимо уплатить в другой.

Хотя между Украиной и большинством государств, где находятся украинцы, заключены такие конвенции (с полным перечнем можно ознакомиться здесь ), на практике не все так однозначно. Налоговые органы обеих стран — Украины и страны пребывания — могут одновременно считать одного и того же человека своим налоговым резидентом. Как следствие, обе страны теоретически могут потребовать уплаты налогов с одного и того же дохода, а применение механизмов устранения двойного налогообложения может оказаться невозможным.

"Каждая страна сама устанавливает в своем законодательстве критерии, по которым определяется налоговое резидентство. Среди государств-членов ЕС, где сейчас больше всего украинцев, распространены три критерия: наличие места жительства; пребывание в стране более 6 месяцев/183 дней; наличие центра жизненных интересов", — разъясняет Новини.LIVE Денис Эрсой, юрист практики налогов/транзакционного и международного налогообложения юридической фирмы Arzinger.

Даже если проблем с налоговым резидентством не возникает (т.е. нет спора относительно того, налоговым резидентом какой страны является человек) могут быть другие нюансы. К примеру, украинцы, работающие на украинскую компанию из другой страны и являющиеся налоговыми резидентами последней, не всегда могут в полной мере воспользоваться механизмами устранения двойного налогообложения в силу специфики как конвенции с конкретной страной, так и законодательства соответствующей страны.

В результате может возникнуть ситуация, когда сначала украинский работодатель удержит из заработной платы украинские налоги, а затем человек обязан будет еще уплатить с той же суммы налоги в той стране, налоговым резидентом которой он считается.

Что говорит Министерство финансов Украины

В Министерстве финансов Украины успокаивают. В случае возникновения конфликта по критерию резидентства, когда обе страны считают его налоговым резидентом, будет применяться соответствующий тест, установленный международным договором.

На основе проведения этого теста компетентные органы двух стран должны принять решение, налоговым резидентом какой из двух стран будет считаться указанное лицо. При этом каждый частный случай будет рассматриваться компетентными органами на основе предоставленных документов и подтверждений с учетом всех обстоятельств и оснований.

В Минфине уточняют: лицо, считающееся налоговым резидентом соответствующей страны, подлежит налогообложению в этой стране по отношению ко всем доходам, полученным как из источников в этой стране, так и из источников за пределами этой страны.

Граждане Украины, признанные резидентами Украины и при этом легально трудоустроенные за рубежом и получающие там доходы, обязаны платить в этой стране налог с таких доходов. Налоги, уплаченные в этом случае, подлежат зачислению в Украине.

В случае если лицо будет признано налоговым резидентом иностранной страны, его доходы, полученные из источника их происхождения в Украине, будут облагаться налогом в Украине по правилам налогообложения доходов, полученных нерезидентом.

Как быть ФЛП за границей

Похожая проблема может возникнуть у ФЛП — его могут обязать уплачивать налоги в другой стране при уплате единого налога в Украине. По словам юриста компании "Ильяшев и Партнеры" Ивана Маринюка, наличие ФЛП у украинца автоматически делает такое лицо налоговым резидентом Украины по Налоговому кодексу Украины.

"В других государствах также существуют системы налогообложения аналогичные упрощенной украинской. Поэтому украинцы могут использовать их, то есть оформиться иностранным ФЛП по правилам страны пребывания. Это позволит минимизировать риски двойного налогообложения такого дохода в двух странах, поскольку под вопросом остается возможность зачисления уплаченных налогов ФЛП в Украине против налогов в другой стране. Для этого нужно анализировать положения Конвенций об избежании двойного налогообложения и проконсультироваться с местными налоговыми органами", — рекомендует собеседник Новини.LIVE.

Соглашается с коллегой партнер юридической фирмы EXPATPRO Татьяна Ященко. По ее словам, ФЛП всегда является резидентом Украины. Поэтому налоги на доходы, полученные ФЛП, уплачиваются в бюджет Украины. Важно, чтобы платежи поступали именно на счет ФЛП, а в контракте было указано, что выполнение работ (оказание услуг) осуществляет ФЛП.

ФЛП также следует помнить, что ведение предпринимательской деятельности на территории другой страны может потребовать предварительной регистрации в налоговых органах или получения разрешения от органов власти. Это зависит от вида деятельности и в целом местного законодательства.

"Довольно неприятная позиция украинских налоговых органов относительно дохода, который ФЛП (плательщик единого налога) получает на свой счет, открытый за границей. Налоговики традиционно считают, что такой доход должен облагаться не единым налогом (как правило это 2% или 5%), а как обычный доход - по ставке 19,5% (18% НДФЛ и 1,5% военного сбора). Хотя такая позиция не соответствует действующему законодательству, к сожалению, она все еще популярна среди наших налоговых органов", — отмечает Денис Эрсой из Arzinger. .

Проблема неофициальных доходов

Если человек получает неофициальные доходы — это в первую очередь проблемы для работодателя. Для самого работника проблема может возникнуть в будущем, когда необходимо будет подтвердить источник происхождения средств, наличие достаточного финансового обеспечения и т.п. Обычно такой вопрос возникает у банков, страховых брокеров и агентов по недвижимости.

"Как правило, если человек работает неофициально, но при этом получает доход, то он не освобождается от обязанности декларировать такой доход и уплачивать с него налоги в той стране, налоговым резидентом которой он является", — напоминает собеседник Новини.LIVE.

Следует помнить, что налоговые органы разных стран могут обмениваться информацией. Кроме того, Украина планирует присоединиться к автоматическому обмену налоговой информацией по стандарту CRS . Как следствие, после завершения всех необходимых процедур, украинские налоговики будут получать от иностранных партнеров информацию о счетах украинцев, которые те открыли в финансовых учреждениях за рубежом.

Так что в будущем может возникнуть проблема для украинцев, которые выехали за границу, открыли там счета и получали на них средства. Украинские налоговики могут продолжать считать этих людей налоговыми резидентами Украины и соответственно требовать уплаты с этих доходов налоги в Украине.

Но это еще не всё. Если лицо становится налоговым резидентом другой страны, то у него может возникнуть обязанность декларировать там свои зарубежные (соответственно и украинские) активы — недвижимое имущество, доли/акции в иностранных компаниях или даже банковские счета.

Социальные выплаты не подлежат налогообложению, но также могут повлечь необходимость их декларирования в стране налогового резидентства.

Следует помнить, что в любом случае именно гражданин несет полную ответственность за декларирование и уплату налогов независимо от страны пребывания и обстоятельств жизни.

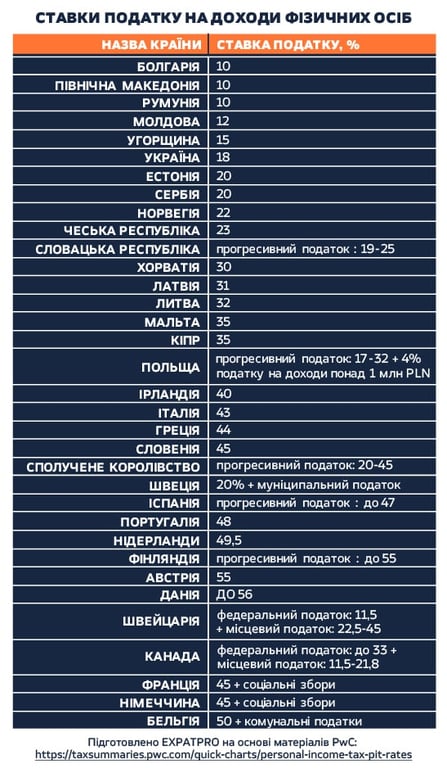

Ситуация в разных странах

Некоторые страны уже высказали свою позицию по налогообложению доходов украинцев, которые вынуждены были уехать из-за войны.

Министерство финансов Литвы отметило, что не будут учитываться при определении налогового резидентства по критерию "183 дней" те дни, которые украинцы проведут в Литве с момента регистрации в миграционной службе и до завершения войны в Украине.

"Однако нужно учитывать, что те же украинцы могут приобрести статус налоговых резидентов Литвы и по другим критериям, в частности места жительства или центра жизненных интересов, что на практике нивелирует введенное ослабление", — предупреждает Денис Эрсой

Налоговые органы Ирландии сообщили, что с заработной платы, получаемой украинцами от украинских компаний, не будут взиматься ирландские налоги. Ослабление применяется исключительно в отношении украинцев, прибывших в Ирландию в связи с войной. Пока речь идет только о заработной плате за 2022 год.

Министерство финансов Польши подчеркнуло, что в связи с войной центр жизненных интересов украинцев как один из критериев определения налогового резидентства может остаться в Украине. Но каждый случай будет рассматриваться в индивидуальном порядке. То есть ни о каких льготах речь не идет.

Министерство финансов Австрии заявило, что по отношению к украинцам никаких исключений и послаблений в налоговых вопросах не предусмотрено.

Таким образом, проблема двойного налогообложения выехавших за границу украинцев однозначно есть и будет оставаться актуальной по крайней мере в 2022-2023 годах.

Читайте Новини.LIVE!